Anlagestrategie und Portfolioerstellung: Leitfaden für die Schweiz

Finde heraus, welche Anlagestrategie am besten zu deinen Bedürfnissen passt und wie du ein diversifiziertes Portfolio erstellst. Unser Leitfaden bietet dir alle Antworten und Tipps für kluges Geldanlegen in der Schweiz.

Wusstest du, dass laut einer Studie Millennials lieber zum Zahnarzt als zum Bankberater gehen? Sich mit Portfolioerstellung und Anlagestrategien auseinanderzusetzen gehört somit nicht zu den Lieblingsthemen der Schweizer:innen. Aber keine Sorge, unser Guide ist hier, um dir zu helfen. Du wirst alles über Anlagestrategien, Investment Portfolios und die Erstellung deines eigenen Portfolios erfahren.

Falls du Unterstützung benötigst, helfe wir dir natürlich gerne. Mit Selma Finance erhältst du ein individuelles Investment Portfolio welches auf dein Finanzleben zugeschnitten wird. Du kannst Selma hier unverbindlich testen.

In diesem Leitfaden erfährst du alles Wichtige über Anlagestrategien und den Aufbau eines erfolgreichen Portfolios

Anlagestrategie: Welche Strategie passt zu dir

Definition einer Anlagestrategie

Eine Anlagestrategie definiert die festgelegten Grundsätze oder den konkreten Plan, mit dem ein Anleger – ob privat oder institutionell – seine Investitionsziele verfolgt. Sie dient als Navigationskarte fürs Investieren.

Stell dir vor, du möchtest bis zur Pension eine bestimmte Summe ansparen oder in 10 Jahren ein Haus kaufen. Genauso wie du für eine Reise eine Route planst, benötigst du auch im Investieren eine klare Richtung. Diese Strategie zeigt dir, wie du dein Endziel erreichst, selbst wenn Umwege auftreten.

Doch eine effektive Anlagestrategie ist nicht einfach zu erstellen. Jeder von uns hat unterschiedliche Ziele, Werte und finanzielle Voraussetzungen. Es gibt keine 'Einheitsstrategie', die für alle funktioniert. Eine gute Anlagestrategie muss individuell auf dich zugeschnitten sein, wobei sowohl dein Risikoprofil als auch deine finanziellen und persönlichen Prioritäten berücksichtigt werden. Es geht darum, den optimalen Plan für deine spezifischen Ziele zu finden.

Welche Faktoren beeinflussen deine Anlagestrategie?

Bei der Wahl einer Anlagestrategie sind verschiedene Faktoren zu berücksichtigen:

- Anlageziele: Definiere klar, was du mit deinen Investitionen erreichen möchtest. Geht es um langfristige finanzielle Sicherheit, den Kauf eines Eigenheims oder die Vermehrung deines Vermögens?

- Anlagehorizont: Die Dauer deiner Investitionen ist entscheidend. Junge Anleger können oft einen längeren Horizont und ein höheres Risiko in Betracht ziehen, während Personen kurz vor der Pensionierung vorsichtiger agieren sollten.

- Finanzielle Situation: Berücksichtige, wo du aktuell stehst. Befindest du dich am Anfang deiner Karriere oder näherst du dich der Pensionierung? Je nachdem, ob du eine Familie zu versorgen hast oder Single bist, können sich deine finanziellen Bedürfnisse und Möglichkeiten unterscheiden.

- Risikobereitschaft: Bestimme, wie viel Risiko du bereit bist einzugehen. Deine persönliche Risikotoleranz wird maßgeblich beeinflussen, welche Anlagestrategie für dich am besten geeignet ist.

Deine Anlagestrategie sollte individuell auf dich und deine persönlichen Lebensumstände abgestimmt sein.

Benötigst du Hilfe bei der Erstellung deiner Anlagestrategie?

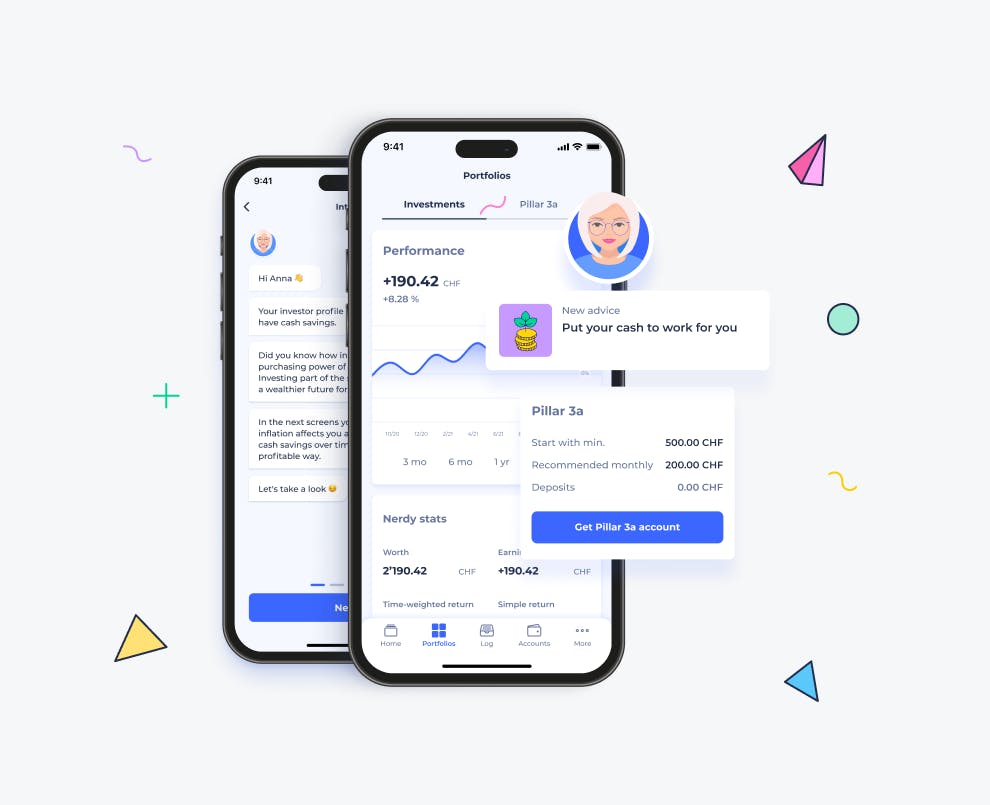

Wir von Selma Finance sind für dich da. Als digitaler Vermögensverwalter aus der Schweiz verwalten wir bereits erfolgreich das Vermögen von über 12.500 Schweizer:innen. Selma analysiert nicht nur deine finanzielle Situation, sondern entwickelt auch eine individuelle Anlagestrategie und setzt diese in einem persönlichen Investmentportfolio für dich um. So funktioniert's:

Starte mit einem Chat: Melde dich kostenlos an und plaudere 5 Minuten mit Selma über deine finanzielle Situation, Anlageziele und persönlichen Werte.

Erhalte dein individuelles Portfolio: Nach unserem Gespräch entwickelt Selma einen maßgeschneiderten Investmentplan für dich. Dabei zeigt Selma dir nicht nur, in welche ETFs du investieren solltest, sondern auch, wie du am besten den Einstieg findest.

Eröffne dein Konto online: Mit einem Laptop oder Smartphone und deinem Ausweis kannst du dein Konto in nur 5 Minuten bequem online eröffnen.

Lehne dich entspannt zurück: Selma übernimmt den Rest. Wir erwerben die passenden Investments für dich und sorgen dafür, dass dein Investmentplan stets aktuell bleibt – sowohl in Bezug auf deine persönlichen Veränderungen als auch auf Marktentwicklungen.

Deine Anlagestrategie muss zu dir passen

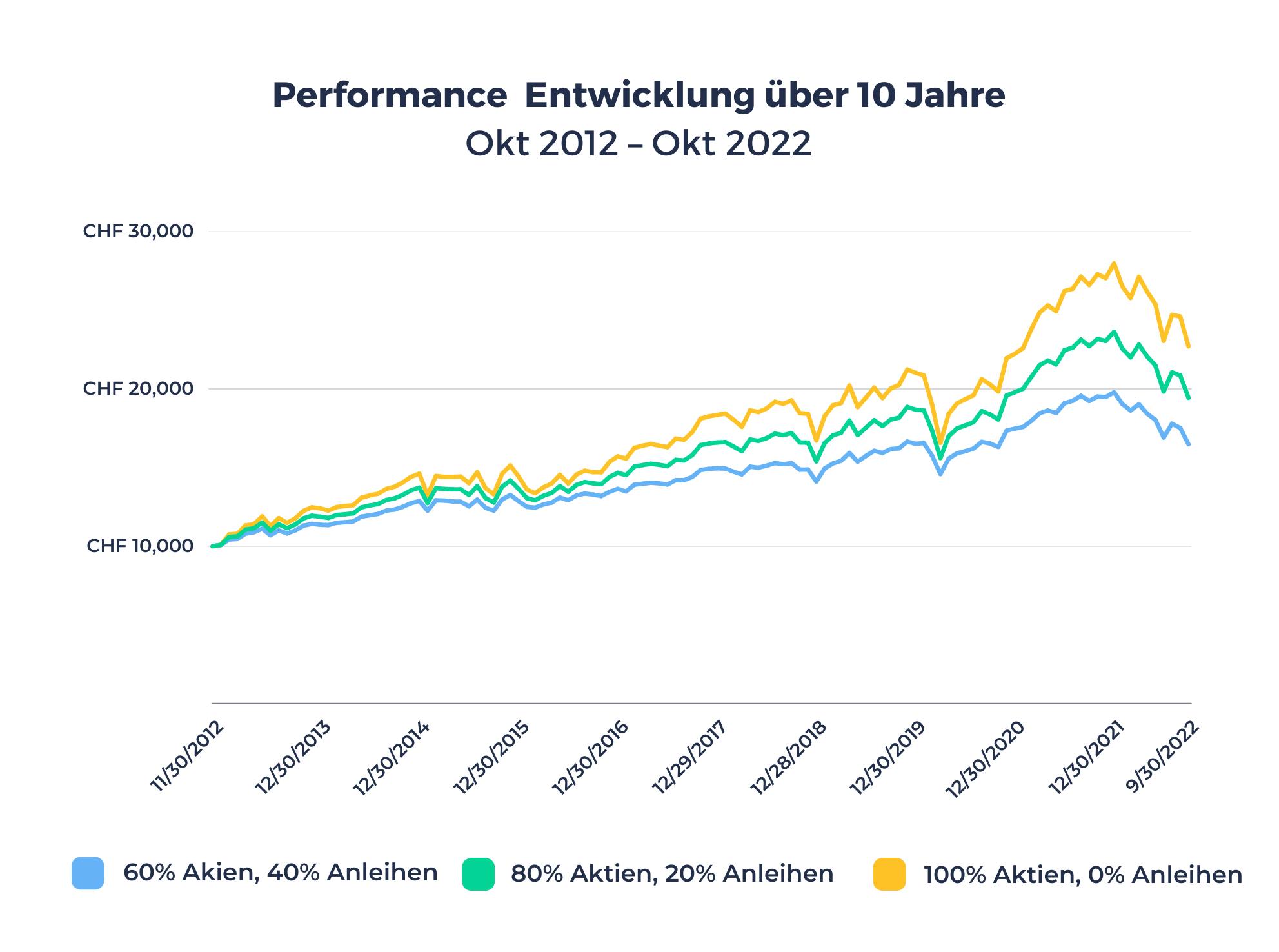

Im obigen Beispiel wird die Performance von drei verschiedenen Portfolios dargestellt. Portfolios mit einem höheren Aktienanteil und damit größerem Risiko weisen auch stärkere kurzfristige Schwankungen auf.

Übersicht verschiedener Anlagestrategien

Die Vielfalt an Anlagestrategien kann sowohl für Einsteiger:innen als auch erfahrene Anleger:innen verwirrend sein. Es gibt eine Vielzahl von Ansätzen, die je nach Risikobereitschaft, finanziellen Zielen und Markteinschätzung variieren. Um einen besseren Überblick zu bieten, haben wir die gängigsten Anlagestrategien in verschiedene Kategorien unterteil:

- Aktiv vs. Passiv: Diese Kategorie unterscheidet Strategien, bei denen Anleger aktiv in den Markt eingreifen, von Strategien, bei denen sie passiv bleiben.

- Anlagestrategie nach Risikobereitschaft: In dieser Kategorie werden Strategien nach dem Grad des eingegangenen Risikos kategorisiert.

Aktive vs. Passive Anlagestrategie

Die Wahl zwischen aktiven und passiven Anlagestrategien ist ein zentrales Thema in der Investmentwelt. Bei aktiven Strategien versuchen Anleger oder Fondsmanager, den Markt zu übertreffen, indem sie gezielte Investitionsentscheidungen treffen, basierend auf Analysen und Prognosen.

Im Gegensatz dazu zielen passive Strategien darauf ab, den Markt oder einen bestimmten Index zu replizieren, wobei der Fokus auf der Minimierung von Kosten und der langfristigen Haltedauer liegt. Beide Ansätze haben ihre eigenen Vorzüge und Herausforderungen, die wir im Folgenden näher betrachten werden.

Aktive Anlagestrategie

Bei dieser Strategie ist das Ziel, den Markt zu schlagen. Das erfordert eine intensive Recherche und die Fähigkeit, Markttrends zu analysieren. Beispiele:

- Growth-Strategie: Fokus auf Unternehmen mit hohem Wachstumspotenzial.

- Value-Strategie: Suche nach unterbewerteten Unternehmen.

- Faktor-Investing: Konzentration auf bestimmte Faktoren wie Qualität, Wert und Größe, die historisch eine Überrendite erzielt haben.

Passive Anlagestrategie

Hier ist das Ziel, dem Markt zu folgen, anstatt ihn zu schlagen. Diese Strategie ist weniger zeitaufwendig und oft kostengünstiger. Beispiele:

- Buy-and-Hold-Strategie: Langfristiges Investieren in ein breit diversifiziertes Portfolio.

- Index-Strategie: Investieren in einen oder mehrere Marktindizes durch den Kauf von ETFs oder Indexfonds.

Anlagestrategie nach Risikobereitschaft

Jeder von uns hat eine andere Einstellung zum Risiko, besonders wenn es ums Geld geht. Manche schlafen besser, wenn sie wissen, dass ihr Geld sicher angelegt ist, auch wenn die Rendite vielleicht etwas niedriger ist. Andere sind bereit, ein bisschen mehr zu wagen, um höhere Gewinne zu erzielen. Das Risikoprofil hilft dabei, die richtige Anlagestrategie zu finden, die zu deinem Komfort und deinen Zielen passt. Schauen wir uns die verschiedenen Profile genauer an.

Konservative Anlagestrategie

Ideal für risikoscheue Anleger oder diejenigen mit kurzfristigen finanziellen Zielen. Beispiele:

- Tagesgeld: Liquide und sichere Anlage.

- Festgeld: Etwas höhere Renditen als Tagesgeld, aber weniger liquide.

- Anleihen: Etwas risikoreicher als Geldmarktanlagen, aber in der Regel sicherer als Aktien.

Ausgewogene Anlagestrategie

Ein Mittelweg zwischen Risiko und Rendite.Beispiele:

- Core-Satellite-Strategie: Ein Kernportfolio aus stabilen, langfristigen Investitionen, ergänzt durch riskantere, aber potenziell renditestärkere "Satelliten"-Investitionen.

Aggressive Anlagestrategie

Geeignet für Anleger, die bereit sind, ein höheres Risiko für potenziell höhere Renditen einzugehen. Beispiele:

- Kryptowährungen: Sehr volatil, aber mit hohem Renditepotenzial.

- Spekulative Aktien: Unternehmen in frühen Phasen oder in riskanten Branchen.

Zusammenfassung

Die Wahl deiner Anlagestrategie ist eine individuelle Entscheidung, da es keine universelle "richtige" Strategie gibt. Es ist jedoch ratsam, eine Strategie zu wählen, die zu dir und deinen Zielen passt, um langfristigen Erfolg zu erzielen.

Portfolio-Erstellung: Die Umsetzung deiner Anlagestrategie

Nachdem wir im ersten Abschnitt die Anlagestrategien genauer betrachtet haben, widmen wir uns jetzt der Portfolio-Erstellung. Hierbei handelt es sich um die praktische Umsetzung deiner ausgewählten Anlagestrategie, bei der du festlegst, in welche Anlageklassen und -instrumente du investieren möchtest.

Übersichten der verschiedenen Anlageklassen

Bevor du dich an die Erstellung deines Portfolios machst, ist es von großer Bedeutung, die verschiedenen Anlageklassen zu verstehen, die dir zur Verfügung stehen. Jede Anlageklasse weist ihre eigenen Risiko- und Renditeprofile auf, und das Wissen um diese Unterschiede ist entscheidend für den Aufbau eines ausgewogenen Portfolios.

- Aktien: Diese Anlageklasse mag zwar riskant sein, bietet jedoch gleichzeitig das höchste Potenzial für Renditen. Aktien repräsentieren Anteile an Unternehmen, und ihre Wertentwicklung steht eng in Verbindung mit dem Erfolg des jeweiligen Unternehmens.

- Anleihen: Im Gegensatz zu Aktien sind Anleihen in der Regel weniger riskant, bringen jedoch auch eine niedrigere Rendite mit sich. Sie können als Darlehen an Unternehmen oder Staaten betrachtet werden.

- Immobilien: Der Immobilienmarkt gilt als vergleichsweise stabil. Dennoch sind die Einstiegskosten oft hoch, und die Liquidität ist geringer als bei Aktien und Anleihen.

- Kryptowährungen: Diese Anlageklasse ist äußerst volatil, birgt aber auch das Potenzial für hohe Gewinne. Aufgrund des hohen Risikos sollte der Anteil von Kryptowährungen in deinem Portfolio jedoch begrenzt sein.

- Edelmetalle (Gold, Silber): Edelmetalle gelten oft als sicherer Hafen in Zeiten wirtschaftlicher Unsicherheit. Sie bieten eine gute Möglichkeit zur Diversifikation, da ihre Wertentwicklung oft negativ mit der von Aktien korreliert ist.

Die Erstellung deines Portfolios

Nachdem wir die verschiedenen Anlageklassen und ihre Risikoprofile besprochen haben, ist es an der Zeit, dein Portfolio zu erstellen. Dein Portfolio sollte eng mit deiner Anlagestrategie verknüpft sein, aber es gibt keine universelle "richtige" Strategie.

Jeder Investor ist einzigartig, und deine Strategie sollte zu deiner Risikobereitschaft, finanziellen Situation und deinen langfristigen Zielen passen. Wenn du wenig Risiko eingehen kannst oder möchtest, wähle eine konservativere Strategie. Umgekehrt, wenn du bereit bist, höhere Risiken zu akzeptieren, kann eine aggressivere Strategie in Betracht gezogen werden.

Falls du Unterstützung benötigst, stehen wir dir gerne zur Seite. Mit Selma Finance erhältst du ein individuelles Investment Portfolio, das auf dein Finanzleben zugeschnitten wird. Du kannst Selma hier unverbindlich testen. In nur 5 Minuten analysiert Selma deine Ziele, dein Risikolevel und deine finanzielle Situation, um dir eine massgeschneiderte Strategie und ein Portfolio zu erstellen.

Welche Strategie und welches Portfolio passt zu dir?

Selma kann dich dabie unterstützen. Mit Selma findest du spielend leicht die ideale Anlagestrategie und das perfekte Portfolio für dich.

Grundlage eines guten Portfolios: Diversifikation

Diversifikation ist ein Schlüsselkonzept, das dir hilft, das Risiko in deinem Portfolio zu minimieren. Durch die Verteilung deiner Investitionen auf verschiedene Anlageklassen und -instrumente kannst du das Risiko reduzieren, ohne notwendigerweise die erwartete Rendite zu beeinträchtigen.

Diversifikation in verschiedenen Anlageklassen

Die erste Ebene der Diversifikation erfolgt durch die Verteilung deiner Investitionen auf verschiedene Anlageklassen wie Aktien, Anleihen, Immobilien, Kryptowährungen und Edelmetalle. Jede Anlageklasse hat ihre eigenen Risiko- und Renditeprofile, und die Kombination verschiedener Anlageklassen kann dazu beitragen, das Gesamtrisiko deines Portfolios zu reduzieren.

Geografische Diversifikation

Neben der Diversifikation innerhalb von Anlageklassen ist auch die geografische Diversifikation wichtig. Durch Investitionen in verschiedene Länder und Märkte kannst du von den wirtschaftlichen Chancen in verschiedenen Teilen der Welt profitieren und gleichzeitig das Länderrisiko minimieren.

Branchen- und Sektor-Diversifikation

Eine weitere Möglichkeit zur Risikominimierung ist die Diversifikation über verschiedene Branchen und Sektoren hinweg. Ob Technologie, Gesundheitswesen, Konsumgüter oder Energie – unterschiedliche Sektoren reagieren unterschiedlich auf wirtschaftliche Veränderungen, und eine breite Streuung kann helfen, das Risiko zu verringern.

Zeitliche Diversifikation

Durch die Verteilung deiner Investitionen über einen längeren Zeitraum (auch als "Dollar-Cost-Averaging" bekannt) kannst du das Risiko von Marktschwankungen reduzieren. Diese Strategie ist besonders nützlich für Anleger, die einen langfristigen Anlagehorizont haben.

Mehr zum Thema "Diversifikation" erfährst du hier.

Erhalte dein individuelles Portfolio mit Selma

Möchtest du mit dem Investieren starten, aber dabei von Expert:innen unterstützt werden, die ein massgeschneidertes Portfolio für dich erstellen und automatisch verwalten? Dann ist Selma die richtige Wahl.

Nach einem kurzen 5-minütigen Chat mit Selma, in dem du deine finanziellen Ziele und Werte besprichst, erhältst du einen individuellen Investmentplan, der genau auf dich zugeschnitten ist. Die Kontoeröffnung? Ganz einfach und digital in nur 5 Minuten. Und sobald alles eingerichtet ist, kannst du dich entspannt zurücklehnen. Wir übernehmen von der Auswahl der Investitionen bis zur ständigen Überwachung alles für dich.

Niklas Linser

Niklas kümmert sich um Selmas digitale Marketingkanäle. Er ist Kommunikationsexperte und hat einen Mag. in internationalen Wirtschaftswissenschaften. Er ist manchmal ein wenig fanatisch, wenn es um 🎾 geht.

LinkedIn